Das globale Wirtschafts- und Finanzsystem steht vor einer Herkulesaufgabe: Die längst notwendige Zinswende wird zutage fördern, wie viele Unternehmen nicht mehr rentabel sind. Und sie über kurz oder lang in die Insolvenz befördern.

Vergangene Woche raschelten die Scheine, piepsten die Kreditkartengeräte, swooshten die Bestellbestätigungen nur so durch die Online-Shops: Cyberweek und Black Friday kurbelten die Umsätze an, statt Sorgen gab es allerorts Optimismus. Konsum bringt Konjunktur, Geld bringt Hoffnung. Doch über eines lässt sich nicht hinwegtäuschen: Viele große Unternehmen – auf der ganzen Welt – sind verschuldet und müssen mit einer Bonitätsabwertung rechnen. Mit weitreichenden Folgen.

Geld versenken ohne Werte zu schaffen

Die anhaltend niedrigen Zinsen führten jahrelang zu einer Geldschwemme. Auf den großen Märkten wurde kräftig investiert und experimentiert, es wurden Geschäftsbereiche erweitert und Konkurrenten geschluckt, in Firmen hineingebuttert und Verluste gegenfinanziert. Und auch mehrfach Geld versenkt, ohne Werte zu schaffen. Die Bedrohungen, die niedrige Zinsen und eine derart einfache Verfügbarkeit von Krediten mit sich bringen, haben wir (und viele andere) schon sehr früh erkannt. Trotz aller Warnungen senkte die EZB nicht nur weiter die Zinsen, sondern beteiligte sich auch noch selbst am Wertpapierhandel. Über Anleihen in Höhe von 175 Milliarden Euro verfügt die EZB nun, darunter die einiger europäische Konzerne. Bayer etwa, der erst im Sommer den US-Saatgutriesen Monsanto einkaufte. Oder Vonovia, der Immobilienkonzern, der in diesen Tagen wegen seiner Modernisierungspraxis im Kreuzfeuer steht.

Seit vergangenem Jahr ist konkret, was immer auf der Hand lag: Die Zinsen werden in absehbarer Zeit auch wieder steigen. Unternehmen, die sich nur dank günstiger Kredite über Wasser halten konnten, müssen dann Farbe bekennen und ihre Gewinnprognosen herunterkorrigieren. Dies wirkt sich unmittelbar auf deren Rating aus: Aus einst verheißungsvollen Wertpapieren werden Schrottanleihen – und die sind naturgemäß kaum begehrt auf dem Geldmarkt. Zwar gibt es Anleger, die sich für Anleihen gering(er) bewerteter Unternehmen entscheiden, sie lassen sie sich ihre Risikobereitschaft aber bezahlen. Die meisten Investoren aber lassen gleich ganz die Finger von hochriskanten Papieren.

Zombies, direkt unter uns

Stattdessen fürchten sie die überbewerteten Unternehmen, die ohne die Geldschwemme der letzten Jahre doch längst vom Markt verschwunden wären: die sogenannten Zombiefirmen. Untote Unternehmen also, die noch nicht einmal in der Lage sind, die Zinsen zu bedienen und zu deren Tilgung sie häufig kurzerhand einen neuen Kredit aufnehmen. Kredite, die allein dem Löcherstopfen dienen, aber kaum ein Unternehmen zum Leben erwecken werden: Schließlich setzen sie das geliehene Geld weder in Ideen und Strategien noch in Personal oder Equipment um. Mehr noch, sie lähmen alle Teilnehmer des Wirtschaftskreislaufs, indem sie Finanzen und Köpfe – die heutzutage immer dringlicher gesuchten Mitarbeiter – an sich binden.

„Ein immer größerer Anteil der Unternehmen ist bei ehrlicher Betrachtung insolvent“, kommentierte der Ökonom Daniel Stelter für das Manager Magazin im März dieses Jahres. Innerhalb Europas sollen rund neun Prozent der Unternehmen Zombies sein, schätzt die Bank of America. Die meisten davon sitzen im Süden – in Italien, Spanien und Portugal. Kommen die Zombies nicht mehr an Geld, bleibt ihnen nur noch die Insolvenz. Und das, was Wirtschaftsexperten dann „Marktbereinigung“ nennen, bringt für die Gläubiger der Zombies Forderungsausfälle und für einige sogar Folgeinsolvenzen.

Der Aufprall in der Wirklichkeit

Und auch wenn EZB-Chef Mario Draghi noch sehr zaghaft agiert und den Leitzins in der Eurozone offenbar sehr langsam steigern will: Erstens ist es schlichtweg richtig, dass Unternehmen, die dauerhaft Verluste schreiben, aufgeben müssen. Und zweitens ist Europa nicht isoliert. Die US-Notenbank hat die Zinsen bereits erhöht, andere zogen nach. Kapitalabflüsse aus den Emerging Markets sind die Folge, Probleme lassen sich bereits in Argentinien oder Brasilien, aber auch in Südamerika und China beobachten. Auch damit müssen sich europäische Investoren und Lieferanten auseinandersetzen.

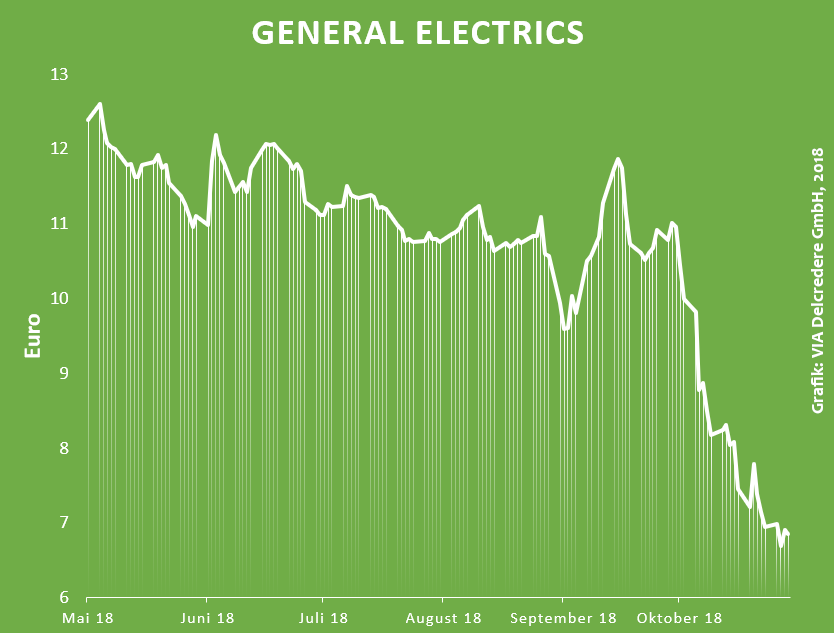

Ein möglicher Abschwung lässt sich offenbar an der Entwicklung des Mega-Konzerns General Electrics ablesen. Das Unternehmen, das mehrere Märkte und Branchen unter einem Dach vereint, dient seit Jahrzehnten als Frühindikator für die US-Konjunktur. Im Laufe des Jahres, besonders innerhalb der vergangenen Wochen, verlor GE deutlich an Wert. Anleihen stürzten ab, es droht eine Herabstufung (Downgrade) in den Junk-Bond-Bereich. Aus „investierbar“ wird dann „nicht investierbar“, aus einer „Ikone“ (Der Aktionär) eine Ruine mit 110 Milliarden Dollar langfristigen Schulden und miserabler Bonität.

Und bei GE soll es nicht bleiben: Ein „Tsunami von Schrottanleihen“ könne über den Märkten hereinbrechen, wenn sich das weltweite Wachstum verringert, schreibt die Zeitung Die Welt. Denn hochverschuldete Unternehmen gibt es genügend. Weltweit.

Wichtig: Als Handelspartner und Lieferant dieser Unternehmen haben Sie gegenüber den Anleihenkäufern einen entscheidenden Vorteil: Über Ihre Kreditversicherung können Sie Ihre Aufträge und Lieferungen absichern. Die Zeichnungsquoten sind derzeit auf einem sehr hohen Niveau. Sprechen Sie uns an.

Stichwörter: Branchenrisiken, Insolvenz, Kreditversicherung, Länderrisiken, Schulden, Zinsen, Zinswende, Zombiefirmen