Knapp die Hälfte der kleinen und mittelständigen Unternehmen Deutschlands sind noch immer vollkommen oder überwiegend von ihrer Hausbank abhängig: Von deren Zinsen, Gebühren und – ganz entscheidend – deren Richtlinien und Wohlwollen bei der Kreditvergabe. Nötig ist dies nicht. Ratsam schon gar nicht. Beginnen Sie jetzt mit einer fundierten und ausgewogenen Planung Ihrer Unternehmensfinanzierung!

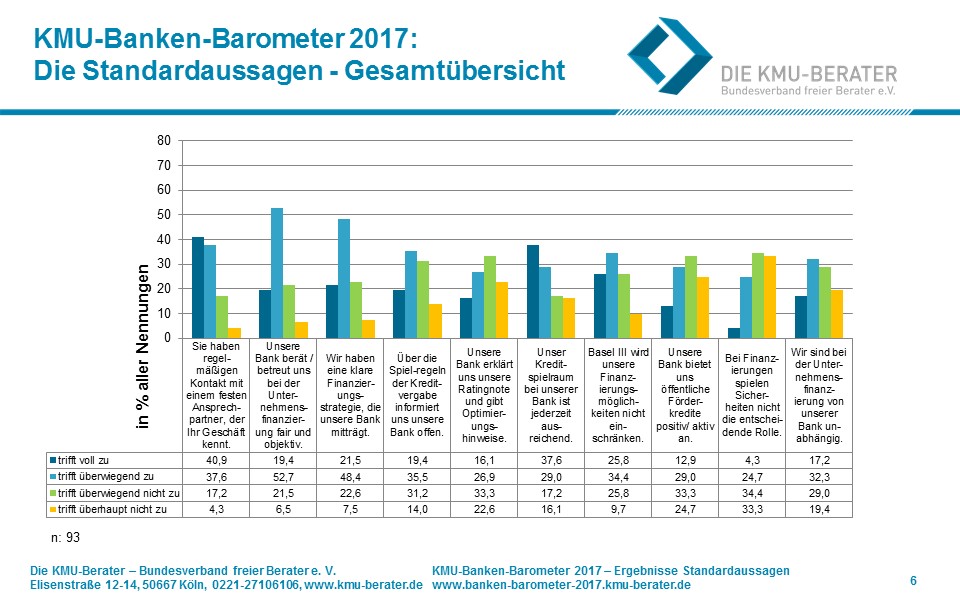

Wie steht es um die Beratung, Aufklärung, Kreditgewährung und strategische Unterstützung von kleinen und mittelständischen Unternehmen durch deren Bank(en)? Diesen Fragen widmen sich der Bundesverband Die KMU-Berater und die Deutsche Unternehmerbörse im sogenannten KMU-Banken-Barometer. Die 2017er Ausgabe ist bereits die vierte veröffentlichte Befragung – und erneut stellenweise besorgniserregend, denn die befragten Unternehmen gaben erneut eine sehr unbefriedigende Finanzierungs- und Banken-Situation zu Protokoll. (Aktuell können Sie übrigens noch an der Befragung 2018 teilnehmen.)

Durchschlagen Sie die Fesseln

Die Handlungsaufforderung zu diesem Ergebnis kann aus unserer Sicht nur lauten: Machen Sie sich jetzt unabhängig. Erst recht, wenn Sie zu den 30 Prozent der Unternehmen gehören, die sich von Ihrer Bank noch nicht einmal fair und objektiv beraten fühlen. Oder zu den 80 (!) Prozent, die nicht oder nicht vollständig wissen, nach welchen Kriterien ihre Hausbank Kredite vergibt. Stellen Sie Ihre Finanzierung auf ein stabileres Fundament und profitieren Sie gleichzeitig vom Wettbewerb unter den Banken – dazu müssen Sie sich nur trauen, auch andere Geldinstitute hinzuzuziehen.

Sorgen Sie für mehr Beinfreiheit

Haben Sie mehr als eine Bank, wächst Ihr Gestaltungsspielraum – beispielsweise bezüglich der Wahl Ihres Factoringpartners. Und: Sie sichern Ihr eigenes Unternehmen, denn die verschlechterte Ertragslage der Banken und die Anforderungen durch Basel III werden ohnehin schon deutliche Veränderungen in der Risikostruktur und damit auch in der Risikopolitik der Banken nach sich ziehen.

So sind die Banken verpflichtet, genauer zu prüfen und mehr Eigenkapital für gewährte Kreditlinien vorzuhalten. Schon längst bewerten sie dabei auch ihr Kreditportfolio neu. Passt ein Kreditnehmer nicht mehr ins vorgegebene Raster, ziehen sie Konsequenzen – und das Unternehmen steht im Zweifel ohne Darlehenspartner da.

Verteilen Sie auf mehrere Schultern

Nicht nur wir befürworten deshalb mehrere voneinander unabhängige Finanzierungspartner. Auch der Bundesverband der freien Berater empfiehlt grundsätzlich eine zweite Hauptbankbeziehung – und dies nicht erst, wenn die wirtschaftlichen Rahmendaten des Unternehmen sich verschlechtern.

Erste Schritt zu mehr Unabhängigkeit können etwa die Verlagerung von Bürgschaften zu den Versicherern oder der Verkauf Ihrer Forderungen an einen Factor sein. Wettbewerb belebt immer das Geschäft, unter Umständen reduziert sich sogar Ihre persönliche Haftung. In guten Zeiten Vorsorge zu treffen, hilft, im Krisenfall beweglich zu bleiben.

Stichwörter: Factoring, Hausbank, Unternehmensfinanzierung